تشير صندوق صناديق الأسهم إلى صندوق استثمار يتم استثماره بشكل أساسي في الأسهم . عادة ما يتم تصنيفها حسب أنماط الاستثمار المختلفة ، أو نطاقات رسملة السوق ، أو المناطق الجغرافية المختلفة. يشار إلى صناديق الأسهم أيضًا باسم Equity Fund أو stock funds .

ما هي صناديق الأسهم ؟

صندوق الأسهم هو صندوق يستثمر في الأسهم ، ويسمى أيضًا الأوراق المالية للأسهم. يمكن مقارنة صناديق الأسهم بصناديق السندات وصناديق المال.

قد تركز صناديق الأسهم المحددة على قطاع معين من السوق أو قد تكون موجهة نحو مستوى معين من المخاطر.

فهم صناديق الأسهم

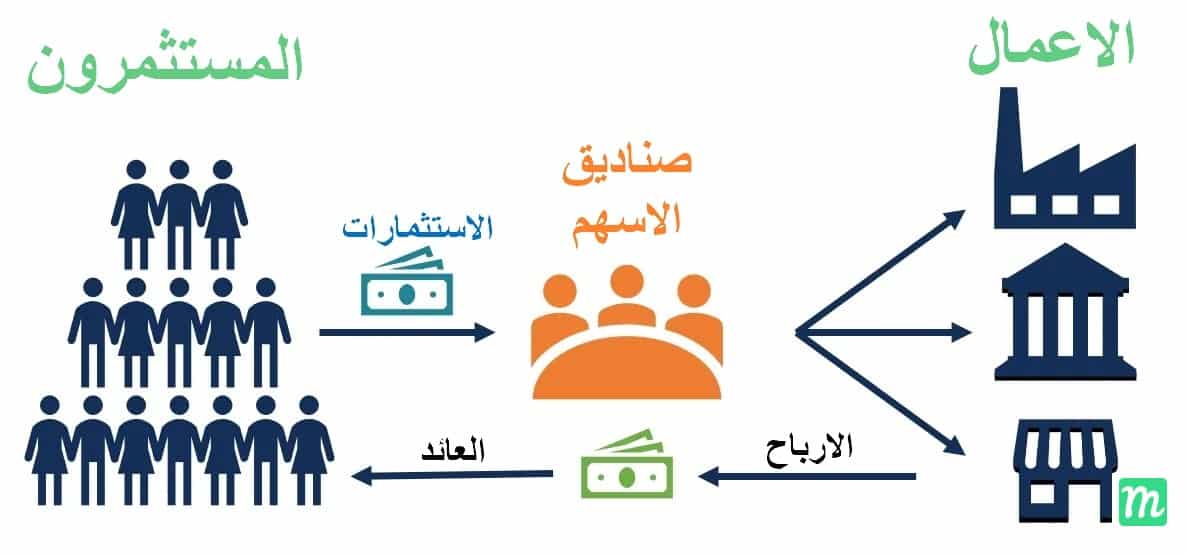

صناديق الأسهم هي مجمعات لرأس المال يمكن للعديد من المستثمرين استثمارها معًا في اكتساب تعرضات محددة لاستثمارات الأسهم.

هذه الصناديق مثالية للمستثمرين الذين يفتقرون إلى فطنة الاستثمار ولديهم مبالغ صغيرة من رأس المال يرغبون في استثمارها ، ومع ذلك لا يزالون يرغبون في تحقيق عائد أعلى.

يمتلك المستثمرون الأفراد أو المستثمرون العاديون تفاوتات مختلفة في تحمل المخاطر وآفاق زمنية مختلفة. إنه يؤدي إلى أهداف مختلفة وانكشافات مرغوبة من هؤلاء المستثمرين. تهدف صناديق الأسهم إلى تزويد المستثمرين بمخاطر مختلفة من أجل تحقيق أهدافهم.

فوائد الاستثمار في صناديق الاستثمار الاسهم المشتركة

تتيح لك صناديق الأسهم الاستثمار في سوق رأس المال دون الحاجة إلى القلق بشأن اختيار الأسهم أو القطاعات الفردية. تقليديا ، يمكن للمستثمرين الذين لديهم معرفة جيدة بالسوق تحقيق عوائد كبيرة في سوق الأسهم.

ومع ذلك ، فإن صناديق الاستثمار المشتركة توظف مديري صناديق خبراء للبحث عنك. فيما يلي بعض مزايا الاستثمار في صناديق الأسهم:

- يتم إدارة استثمارك من قبل خبراء

- إنها فعالة من حيث التكلفة

- مريح

- يوفر التنويع

- يمكنك اختيار الاستثمارات المنتظمة (أقساط)

- يوفر المرونة والسيولة

هيكل صناديق الأسهم

تسهل صناديق الأسهم الاستثمار من خلال جمع رأس المال من المستثمرين في صندوق واحد واستثمار رأس المال في أعمال مختلفة. يتم جمع عائدات الأعمال في شكل أرباح وتوزيعات من قبل صناديق الأسهم ويتم تمريرها مرة أخرى إلى المستثمرين.

عادةً ما تأخذ صناديق الأسهم رسومًا إدارية ، والتي تختلف اعتمادًا على مستوى مشاركة صندوق الأسهم في عملية الاستثمار.

يتم تحديد أسعار صناديق الأسهم على أساس صافي قيمة أصول الصندوق (NAV) ، والتي يتم احتسابها من خلال تقييم إجمالي أصول الصندوق ، مطروحًا منها إجمالي التزاماته.

بشكل عام ، تتم إدارة صناديق الأسهم من قبل مديري المحافظ الذين يتمتعون بخبرة واسعة في الاستثمار في الأسواق المالية ويتم نشر سجلهم الحافل علنًا.

أنواع صناديق الأسهم

يمكن تمييز صناديق الأسهم بخصائص معينة للصندوق. بعض الطرق الشائعة لتصنيف الأموال هي:

- الجغرافيا - يمكن التركيز على بلد محلي واحد - على سبيل المثال ، السعودية - أو يمكن التركيز على العديد من البلدان المختلفة - على سبيل المثال ، دوليًا.

- رسملة السوق (الحجم) - يمكن أن تركز على شركات الرسملة السوقية المختلفة - على سبيل المثال ، الشركات الصغيرة والكبيرة وما إلى ذلك.

- أسلوب الاستثمار - يمكن أن يركز على استراتيجيات الاستثمار المختلفة - على سبيل المثال ، أسلوب القيمة ، وصناديق الدخل ، وأسلوب النمو ، والتقلب المنخفض ، وما إلى ذلك.

- القطاعات أو الصناعات - يمكن أن تركز على صناعات مختلفة - مثل التكنولوجيا والعقارات والسلع.

بعد النظر في الخصائص المختلفة المذكورة أعلاه ، يمكن للمستثمرين الاستثمار في صناديق الأسهم المصممة حسب تفضيلاتهم. إنه يمنح المستثمرين العديد من الخيارات المختلفة لكيفية استثمار رؤوس أموالهم.

يمكن للمستثمرين الحصول على خيارات استثمار تفضيلية للغاية ، بما في ذلك تعديل أهداف العائد والمخاطر. ومع ذلك ، يمكنهم أيضًا الحصول على عرض بناءً على اهتمامات معينة - سياسية أو دينية أو موجهة نحو العلامة التجارية.

على سبيل المثال ، قد لا يشعر بعض المستثمرين النباتيين بالراحة في الاستثمار في أي أعمال مرتبطة بصناعة الزراعة في المصانع ؛ لذلك ، يمكنهم الاستثمار في صناديق الأسهم التي تتجنب على وجه التحديد الشركات المرتبطة بزراعة المصانع.

الصناديق النشطة والصناديق السلبية

يمكن أن تدار صناديق الأسهم بشكل نشط أو تدار بشكل سلبي.

الإدارة النشطة

تشير الإدارة النشطة إلى وجود مدير محفظة يختار الأسهم الفردية لصندوق الأسهم للاستثمار فيها ، بهدف التغلب على شكل من أشكال المعيار.

تتميز الإدارة النشطة بمحاولة تحقيق عائد "أعلى من المتوسط" من خلال تحديد الأسهم ذات التسعير الخاطئ والاستثمار بناءً على سوء التسعير.

إن شراء الأسهم المقومة بأقل من قيمتها والبيع على المكشوف للأوراق المالية المبالغ فيها يجب أن يسمح ، من الناحية النظرية ، للمديرين النشطين بتحقيق عوائد أعلى من المتوسط.

المزايا

- يتيح للمستثمرين إمكانية التفوق على السوق وتحقيق عوائد زائدة معدلة حسب المخاطر.

- يسمح للمستثمرين بإدارة التقلبات والمخاطر بشكل مختلف عن السوق ككل.

- يسمح للمستثمرين باتباع استراتيجية قد تتوافق بشكل وثيق مع أهدافهم الاستثمارية الشخصية.

- يسمح للمستثمرين باكتساب المزيد من التعرضات المتنوعة التي قد لا يتم التقاطها بواسطة المؤشرات.

السلبيات

- عادة ما يكون أداؤه أقل من الإدارة السلبية ، لذلك من غير المحتمل أن يتمكن المستثمرون من تحقيق عوائد زائدة من خلال الإدارة النشطة

- تبدأ الصناديق المدارة بشكل نشط والتي أصبحت كبيرة جدًا في إظهار خصائص تشبه المؤشر ، مما ينفي الغرض من الاستثمار في صندوق مُدار بشكل نشط.

- يتطلب دفع المزيد من الرسوم من قبل المستثمرين للتعويض عن البنية التحتية لمديري المحافظ والمحللين والأدوات والعمليات.

إدارة سلبية

تشير الإدارة السلبية إلى الوقت الذي يتتبع فيه صندوق الأسهم ببساطة الأسهم الموجودة في المؤشر. المؤشر هو في الأساس وهو مجموعةمن الأسهم التي يتم تتبع أدائها لتوفير نظرة ثاقبة على عوائد قطاعات أو أسواق أو مناطق جغرافية معينة.

تتميز الإدارة السلبية بعدم الاستجابة لتوقعات سوق رأس المال. على سبيل المثال ، إذا كانت المحفظة مرتبطة بمؤشر S&P 500 (الذي يمثل أسواق الأسهم الأمريكية) ، فقد تضيف أو تسقط الحيازات استجابة لتكوين المؤشر ، ولكنها لن تستجيب للتغيرات في توقعات سوق رأس المال للأسهم الفردية داخل ستاندرد آند بورز 500.

كيف تستثمر في صناديق الأسهم

بمجرد أن تقرر أنك تريد الاستثمار في صناديق الأسهم ، تحقق من عروض الصناديق لدى كبار المزودين قبل الشراء.

بشكل عام ، أنت تبحث عن صندوق أسهم يحتوي على:

- تكاليف منخفضة ، مقاسة بنسبة المصروفات وعدم وجود عبء على المبيعات

- قليل أو معدوم دوران في المحفظة الأساسية

- إستراتيجية أو فلسفة استثمار توافق عليها

- محفظة متنوعة على نطاق واسع

- مديرو المحافظ الذين يستثمرون غالبية صافي ثروتهم في نفس الأصول بجانبك ، ويضعون أموالهم في مكانها الصحيح.

- مهمة محددة بوضوح بحيث تفهم أنواع الأصول التي تحصل عليها وسبب شرائها وسبب بيعها لها

- تاريخ من إدارة المحافظ الثابتة

أيضا ، تصفح تصنيفات الصناديق عبر الإنترنت. بمجرد تضييق نطاق قائمة الاستثمارات المحتملة ، اقرأ نشرة إصدار صندوق الاستثمار المشترك وبيان المعلومات الإضافية .

توضح هذه المستندات كيف يخطط الصندوق المشترك لاستثمار أموالك ومجموعة من المعلومات القيمة الأخرى التي يمكن أن تجعل الوصول إلى قرار مستنير أسهل. ولكن يمكنك أيضًا تعزيز قرارك بمساعدة مستشار استثماري مسجل.

عندما يحين وقت الاستثمار ، يكون لديك العديد من الخيارات التي قد تكون منطقية. يمكنك:

- افتح حسابًا مباشرةً مع عائلة صناديق استثمار مشتركة.

- شراء الأسهم في صندوق الأسهم من خلال حساب الوساطة.

- قم بشراء أسهم في صندوق الأسهم من خلال خطة 401(k) أو 403(b) في العمل.

- افتح حساب تقاعد فردي أو حساب تقاعد فردي تقليدي في شركة وساطة واستخدمه لشراء أسهم في صندوق الأسهم.

توزع الصناديق المشتركة للأسهم وصناديق الاستثمار المتداولة (ETFs) تقريبًا جميع أرباح الأسهم التي تكسبها (إن وجدت) على المساهمين كل عام .

ونتيجة لذلك ، عليك أن تنظر إلى إجمالي عائدك ، وليس فقط سعر السهم ، والذي يمكن أن يكون خادعًا اعتمادًا على مستوى التوزيعات التي تم إجراؤها في أي فترة زمنية معينة.

الاسئلة الشائعة

ما هو صندوق الأسهم؟

إنه نوع من صناديق الاستثمار التي تستثمر بشكل رئيسي في الأسهم. تمتلك بعض صناديق الأسهم أيضًا سندات ونقدًا ولكن معظمها يخصص ما لا يقل عن 80 ٪ من أصول المحفظة للأسهم.

يتم إدارتها من قبل مديري أموال محترفين ، الذين يستثمرون رأس مال الصندوق على أمل تحقيق مكاسب لمستثمريهم.

هل من الجيد الاستثمار في صناديق الأسهم؟

نعم ، من الجيد الاستثمار في صناديق الأسهم لأنها ، تاريخيًا ، على المدى الطويل ، أعطت عوائد أفضل من خيارات الاستثمار الأخرى. على الرغم من أنك بحاجة إلى التحلي بالصبر والاستمرار في الاستثمار خلال فترات الصعود والهبوط إذا كنت تريد حقًا جني ثمار الاستثمار فيها.

هل صناديق الأسهم عالية المخاطر؟

تستثمر صناديق الأسهم في أسواق الأسهم وتتقلب الأسواق. لهذا السبب ، على المدى القصير ، تكون المخاطر أعلى . ومع ذلك ، إذا بقيت مستثمراً لفترة كافية ، فإن احتمال الخسارة يكاد يكون صفراً ، واحتمال تحقيق عوائد جيدة مرتفع للغاية.

أيهما أفضل صندوق استثمار أم صندوق أسهم؟

يعد الاستثمار في صناديق الاستثمار في الأسهم خيارًا أفضل إذا لم يكن لديك الوقت أو المعرفة الكافية للقيام بأبحاثك الخاصة.

الصناديق المشتركة هي أيضًا مناسبة بشكل أفضل لأولئك المستثمرين الذين يرغبون في استثمار مبالغ صغيرة في الأسهم.

من خلال صناديق الأسهم ، يمكنك البدء بمبلغ منخفض يصل إلى مائة دولار ، في حين أن الاستثمار المباشر في حقوق الملكية سيتطلب مجموعة كبيرة.

أي نوع من صناديق الأسهم هو الأفضل؟

سيختلف أفضل نوع من صناديق الأسهم وفقًا لاحتياجاتك ، والمخاطرة التي ترغب في تحملها ، وأفق الاستثمار الخاص بك.

لتوفير الضرائب ، اختر ELSS التي تتمتع بفترة تأمين مدتها 3 سنوات.

إذا كنت لا تريد خيار القفل والتوفير الضريبي ، فستلائم الأموال ذات رؤوس الأموال الكبيرة أو صناديق Flexi Cap الفاتورة.

إذا كان بإمكانك تحمل مخاطر أعلى والاستمرار في الاستثمار لمدة 7 سنوات على الأقل ، فاختر الصناديق الصغيرة أو الصناديق ذات رؤوس الأموال المتوسطة.