سوق الأوراق المالية أو البورصة هو المكان الذي يتواصل فيه المستثمرون لشراء وبيع الاستثمارات - الأكثر شيوعًا ، الأسهم ، وهي أسهم ملكية في شركة عامة.

عندما تحتاج إلى بقالة ، تذهب إلى السوبر ماركت. عندما تكون مستعدًا لشراء الأسهم أو الصناديق المشتركة ، فعادة ما تشتريها عبر الإنترنت من خلال سوق الأوراق المالية والمعروفة باسم "البورصة" ، والتي يمكن لأي شخص الوصول إليها من خلال حساب وساطة أو مستشار آلي أو خطة تقاعد الموظف.

لست مضطرًا إلى أن تصبح "مستثمرًا" رسميًا للاستثمار في سوق الأوراق المالية - فهي في الغالب مفتوحة لأي شخص. وبعد شراء استثمارك الأول ، ستنضم إلى صفوف المستثمرين حول العالم الذين يستخدمون سوق الأسهم لبناء ثروة طويلة الأجل.

ولكن قبل القيام بذلك ، من المهم معرفة ماهية سوق الأوراق المالية أو البورصة ، وكيف تعمل ، وبعض استراتيجيات الاستثمار التمهيدية.

ما هو سوق الأسهم؟

غالبًا ما يشير مصطلح "سوق الأوراق المالية" إلى أحد مؤشرات سوق الأسهم الرئيسية ، مثل مؤشر داو جونز الصناعي أو مؤشر ستاندرد آند بورز 500.

نظرًا لصعوبة تتبع كل سهم ، تشتمل هذه المؤشرات على قسم من سوق الأسهم وأدائها تعتبر ممثلة للسوق بأكمله.

قد ترى عنوانًا إخباريًا يفيد بأن سوق الأسهم قد تحرك نحو الانخفاض ، أو أن سوق الأسهم قد أغلق صعودًا أو هبوطًا لهذا اليوم.

في أغلب الأحيان ، يعني هذا أن مؤشرات سوق الأسهم قد تحركت لأعلى أو لأسفل ، مما يعني أن الأسهم داخل المؤشر إما قد اكتسبت أو فقدت قيمتها ككل. يأمل المستثمرون الذين يشترون ويبيعون الأسهم في جني الأرباح من خلال هذه الحركة في أسعار الأسهم.

أدى ظهور أسواق الأوراق المالية الحديثة إلى عصر من التنظيم والاحتراف الذي يضمن الآن للمشترين والبائعين أن يثقوا في أن معاملاتهم ستمر بأسعار عادلة وفي غضون فترة زمنية معقولة.

اليوم ، هناك العديد من أسواق الأوراق المالية في الولايات المتحدة وفي جميع أنحاء العالم ، والعديد منها مرتبط معًا إلكترونيًا. وهذا بدوره يعني أن الأسواق أكثر كفاءة وسيولة.

كيف يعمل سوق الأسهم؟

المفهوم الكامن وراء كيفية عمل سوق الأسهم بسيط للغاية. يعمل سوق الأوراق المالية مثل دار المزادات إلى حد كبير ، على تمكين المشترين والبائعين من التفاوض على الأسعار وإجراء الصفقات.

تعمل سوق الأسهم من خلال شبكة من البورصات - ربما تكون قد سمعت عن بورصة نيويورك أو ناسداك. تقوم الشركات بإدراجأسهمها في البورصة من خلال عملية تسمى الطرح العام الأولي أو IPO.

يشتري المستثمرون هذه الأسهم ، مما يسمح للشركة بجمع الأموال لتنمية أعمالها. يمكن للمستثمرين بعد ذلك شراء وبيع هذه الأسهم فيما بينهم ، وتتتبع البورصة العرض والطلب لكل سهم مدرج.

يساعد هذا العرض والطلب في تحديد سعر كل ورقة مالية ، أو المستويات التي يكون عندها المشاركون في سوق الأسهم - المستثمرون والمتداولون - على استعداد للشراء أو البيع.

يقدم المشترون "عرض أسعار" ، أو أعلى مبلغ يرغبون في دفعه ، والذي يكون عادةً أقل من المبلغ الذي "يطلبه" البائعون في المقابل.

هذا الاختلاف يسمى انتشار العرض والطلب. لكي تحدث صفقة ، يحتاج المشتري إلى زيادة سعره أو يحتاج البائع إلى خفض سعره.

ما معني تداول الاسهم في البورصة ؟

أولاً ، دعنا نحدد تداول الأسهم بسرعة. تداول الأسهم هو بيع وشراء أسهم الشركات المتداولة علنًا. الأسهم الشائعة التي يعرفها معظم الأمريكيين تشمل Apple (AAPL) و Facebook (FB) و Disney (DIS) و Microsoft (MSFT) و Amazon (AMZN) و Google (GOOGL) و Netflix (NFLX) والشركات المدرجة مؤخرًا مثل Uber ( UBER) و Pinterest (PINS).

في سوق الأوراق المالية ، يوجد بائع لكل مشتر. عندما تشتري 100 سهم من الأسهم ، يقوم شخص ما ببيع 100 سهم لك. وبالمثل ، عندما تذهب لبيع أسهمك ، يتعين على شخص ما شرائها. إذا كان هناك مشترين أكثر من البائعين (الطلب) ، فإن سعر السهم سيرتفع.

على العكس من ذلك ، إذا كان هناك بائعون أكثر من المشترين (الكثير من العرض) ، فإن السعر سينخفض.

هل هذا معقد !!!

قد يبدو كل هذا معقدًا ، لكن خوارزميات الكمبيوتر تقوم عمومًا بمعظم حسابات تحديد الأسعار. عند شراء الأسهم ، سترى سعر العرض والطلب والمزايدة على الطلب على موقع الوسيط الذي تتعامل معه ، ولكن في كثير من الحالات ، سيكون الفرق بنسات ، ولن يكون مصدر قلق كبير للمستثمرين المبتدئين والمستثمرين على المدى الطويل.

تاريخيًا ، من المحتمل أن تتم عمليات تداول الأسهم في سوق مادي. في هذه الأيام ، يعمل سوق الأوراق المالية إلكترونيًا ، عبر الإنترنت وسماسرة الأسهم عبر الإنترنت.

تتم كل عملية تداول على أساس كل سهم على حدة ، ولكن غالبًا ما تتحرك أسعار الأسهم الإجمالية جنبًا إلى جنب بسبب الأخبار والأحداث السياسية والتقارير الاقتصادية وعوامل أخرى.

ما معنى تقلب البورصة ؟

الاستثمار في البورصة ينطوي على مخاطر ، ولكن مع استراتيجيات الاستثمار الصحيحة ، يمكن القيام به بأمان مع الحد الأدنى من مخاطر الخسائر طويلة الأجل.

التداول اليومي ، الذي يتطلب شراء الأسهم وبيعها بسرعة بناءً على تقلبات الأسعار ، ينطوي على مخاطرة كبيرة. على العكس من ذلك ، فقد أثبت الاستثمار في البورصة على المدى الطويل أنه طريقة ممتازة لبناء الثروة بمرور الوقت.

على سبيل المثال ، لمؤشر S&P 500 متوسط تاريخي إجمالي لعائد سنوي يبلغ حوالي %10 قبل تعديل التضخم. ومع ذلك ، نادرًا ما يوفر السوق هذا العائد على أساس سنوي.

في بعض السنوات يمكن أن ينخفض سوق الأسهم بشكل كبير ، والبعض الآخر يرتفع بشكل كبير. هذه التقلبات الكبيرة ناتجة عن تقلبات السوق ، أو الفترات التي ترتفع فيها أسعار الأسهم وتنخفض بشكل غير متوقع.

إذا كنت تشتري الأسهم وتبيعها بنشاط ، فهناك احتمال كبير أن تخطئ في وقت ما ، أو الشراء أو البيع في الوقت الخطأ ، مما يؤدي إلى خسارة.

مفتاح الاستثمار الآمن هو الاستمرار في الاستثمار - خلال فترات الصعود والهبوط - في صناديق المؤشرات منخفضة التكلفة التي تتبع السوق بالكامل ، بحيث تعكس عوائدك المتوسط التاريخي.

كيف تستثمر في البورصة؟

يمكنك شراء الأسهم الفردية من خلال حساب الوساطة أو حساب التقاعد الفردي. يمكن فتح كلا الحسابين لدى وسيط عبر الإنترنت ، يمكنك من خلاله شراء وبيع الاستثمارات. يعمل الوسيط كوسيط بينك وبين البورصات.

مع أي استثمار ، هناك مخاطر. لكن الأسهم تنطوي على مخاطر أكبر - وإمكانية أكبر لتحقيق عائد - من بعض الأوراق المالية الأخرى. في حين أن تاريخ مكاسب السوق يشير إلى أن محفظة الأسهم المتنوعة ستزداد في القيمة بمرور الوقت ، فإن الأسهم تتعرض أيضًا لانخفاضات مفاجئة.

لبناء محفظة متنوعة دون شراء العديد من الأسهم الفردية ، يمكنك الاستثمار في نوع من الصناديق المشتركة يسمى صندوق المؤشرات أو صندوق تداول في البورصة. تهدف هذه الصناديق إلى عكس أداء المؤشر بشكل سلبي من خلال الاحتفاظ بجميع الأسهم أو الاستثمارات في هذا المؤشر.

على سبيل المثال ، يمكنك الاستثمار في كل من DJIA و S&P 500 - بالإضافة إلى مؤشرات السوق الأخرى - من خلال صناديق المؤشرات وصناديق الاستثمار المتداولة.

تعتبر الأسهم وصناديق الاستثمار المشتركة مثالية لفترة زمنية طويلة - مثل التقاعد - ولكنها غير مناسبة للاستثمار قصير الأجل (يُعرف عمومًا بأنه المال الذي تحتاجه للنفقات في غضون خمس سنوات).

مع استثمار قصير الأجل وموعد نهائي صارم ، هناك فرصة أكبر لأنك ستحتاج إلى استرداد هذه الأموال قبل أن يتاح للسوق الوقت لاسترداد الخسائر.

ما هو مؤشر سوق الأسهم؟

يتم تتبع أداء سوق الأسهم الأمريكية العامة من خلال مؤشراته الرئيسية الثلاثة: مؤشر داو جونز الصناعي أو DJIA (أسعار أسهم أكبر 30 شركة أمريكية) ، و S&P 500 (أسهم 500 شركة أمريكية كبيرة) ، و ناسداك. كما يتم اتباع مكونات مختلفة من الأسواق.

العديد من الدول الكبرى لديها بورصات ومؤشرات خاصة بها. أكبر خمس بورصات هي لندن وطوكيو وشنغهاي وهونغ كونغ ويورونكست.

المؤشرات تتبع جوانب مختلفة من الأسواق. على سبيل المثال ، يتتبع مؤشر MSCI أداء الأسهم في بلدان الأسواق الناشئة مثل الصين والهند والبرازيل.

لماذا الاستثمار في سوق الأسهم؟

يساهم سوق الأوراق المالية في الاقتصاد الكلي للبدان. المستثمرون الذين يعتقدون أن الاقتصاد ينمو سوف يستثمرون في الأسهم لأن الاقتصاد القوي يساعد الشركات على تحسين أرباحها.

يحدث هذا عادةً جنبًا إلى جنب مع مرحلة التوسع في دورة الأعمال. يُعرف هذا بالسوق الصاعد ، ويحدث عندما تكون هناك زيادة بنسبة %20 ٪ أو أكثر عبر مؤشر السوق الواسع لمدة شهرين على الأقل على التوالي

ملاحظة: معظم الأسهم المتداولة هي أسهم عادية. لكن بعض المستثمرين يشترون الأسهم الممتازة. يدفعون توزيعات أرباح متفق عليها على فترات منتظمة وليس لديهم حقوق التصويت. إنها أقل خطورة ولكنها تقدم أيضًا عائدًا أقل.

يعتبر الاستثمار في سوق الأوراق المالية أو البورصة أفضل طريقة لتحقيق عوائد تتغلب على التضخم بمرور الوقت ، وتتفوق العوائد في المتوسط على عوائد الاستثمارات الأخرى ، مثل السندات أو السلع.

يمكنك كسب المال بطريقتين - من خلال التداول وعن طريق الاحتفاظ. يفضل بعض المستثمرين السماح لأسهمهم بالارتفاع من حيث القيمة بمرور الوقت ، كما تمنح العديد من الشركات أيضًا توزيعات أرباح كل عام لحملة الأسهم ، مما يوفر قيمة إضافية.

وعلى عكس العقارات ، من السهل شراء الأسهم وغالبًا ما يكون من السهل جدًا بيعها.

مخاطر الاستثمار في سوق الأوراق المالية

الجانب السلبي الأكثر أهمية هو أنه يمكنك خسارة استثمارك بالكامل إذا انخفض سعر السهم إلى 0 دولار. إذا أفلست الشركة ، يتم دفع مستثمري الأسهم بعد حملة السندات. لهذا السبب ، يمكن أن يكون الاستثمار في الأسهم بمثابة أفعوانية عاطفية.

ملاحظة: يمكن للرسوم أن تأخذ قسطًا كبيرًا من استثمارك أيضًا ، واحتمال حدوث احتيال يمثل مصدر قلق كبير.

إذا اعتقد المستثمرون أن الاقتصاد يتباطأ أو راكداً ، فقد يستثمرون بدلاً من ذلك في السندات ، والتي تعد استثمارًا أكثر أمانًا ، على الرغم من أنهم يواجهون مخاطرهم الخاصة. تعطي السندات عائدًا ثابتًا على مدى عمر القرض وعادةً ما يكون أداءً جيدًا خلال مرحلة الانكماش في دورة العمل.

عندما تنخفض أسعار سوق الأسهم بنسبة أقل من %10 ، يُعرف ذلك باسم تصحيح سوق الأسهم. عندما تنخفض الأسعار كثيرًا أو أكثر في يوم واحد ، يُعرف ذلك بانهيار سوق الأسهم. قد يؤدي الانهيار السيئ إلى حدوث ركود. يوضح تاريخ تعطل سوق الأسهم أن هذا أمر متكرر الحدوث.

عندما تنخفض الأسعار بنسبة %20 أو أكثر ، يُعرف ذلك بالسوق الهابطة. يستمر السوق الهابطة في المتوسط 22 شهرًا ، على الرغم من أن بعضها كان سريعًا مثل ثلاثة أشهر فقط.

10 طرق رائعة لتعلم كيفية تداول الأسهم في البورصة عام 2022

يجب أن يتمتع المبتدئين الذين يتخذون خطواتهم الأولى نحو تعلم أساسيات تداول الأسهم بإمكانية الوصول إلى مصادر متعددة للتعليم الجيد. تمامًا مثل ركوب الدراجة ، ستؤدي التجربة والخطأ ، إلى جانب القدرة على الاستمرار في الضغط ، إلى النجاح في النهاية.

تكمن إحدى الميزات الرائعة لتداول الأسهم في حقيقة أن اللعبة نفسها تدوم مدى الحياة. لدى المستثمرين سنوات لتطوير مهاراتهم وصقلها. الاستراتيجيات المستخدمة منذ عشرين عامًا لا تزال مستخدمة حتى اليوم.

10 طرق رائعة لتعلم تداول الأسهم للمبتدئين الذين يرغبون في تعلم كيفية تداول الأسهم ، إليك عشر إجابات رائعة على السؤال البسيط ، “كيف أبدأ؟”.

1.افتح حساب وسيط في البورصة

لتداول الأسهم ، أنت بحاجة إلى وسيط عبر الإنترنت. يقدم كل وسيط شيئًا مختلفًا. للحصول على قائمة بالتوصيات .

خلاصة القول ، بعض الوسطاء معروفون بمنصة وأدوات التداول الخاصة بهم ، بينما يقدم البعض الآخر بحثًا ممتازًا ، ويقدم البعض تجربة بسيطة ولكنها سهلة الاستخدام .

2.اقرأ المقالات

المقالات هي مصدر رائع للتعليم. الموقع الأكثر شعبية لتعليم الاستثمار هو موقع Investopedia.com. كما أوصي بشدة بقراءة مذكرات الملياردير هوارد ماركس (أوكتري كابيتال) ، والتي تعتبر رائعة للغاية. بطبيعة الحال ، يعد البحث باستخدام بحث جوجل طريقة رائعة أخرى للعثور على مواد تعليمية للقراءة.

3.ابحث عن مرشد أو صديق لتتعلم معه

يمكن أن يكون المرشد أحد أفراد العائلة أو صديقًا أو زميلًا في العمل أو أستاذًا سابقًا أو حاليًا أو أي فرد لديه فهم أساسي لسوق الأوراق المالية. يكون المرشد الجيد على استعداد للإجابة على الأسئلة وتقديم المساعدة والتوصية بالموارد المفيدة والحفاظ على الروح المعنوية عندما يصبح السوق صعبًا. كان لدى جميع المستثمرين الناجحين في الماضي والحاضر مرشدين خلال أيامهم الأولى.

على الرغم من كونها “مدرسة قديمة” ، لا تزال المنتديات عبر الإنترنت مستخدمة اليوم ويمكن أن تكون مكانًا رائعًا للحصول على إجابات للأسئلة. تتضمن توصيتان Elite Trader و Trade2Win. فقط كن حذرا من الذي تستمع إليه.

الغالبية العظمى من المشاركين ليسوا متداولين محترفين ، ناهيك عن المتداولين المربحين. استمع إلى نصائح المنتديات التي تتناول جرعة كبيرة من الملح ولا تتبع ، تحت أي ظرف من الظروف ، التوصيات التجارية.

4.دراسة المستثمرين الناجحين

يوفر التعرف على المستثمرين الكبار من الماضي منظورًا وإلهامًا وتقديرًا للعبة التي تمثل سوق الأوراق المالية. ومن بين العظماء وارين بافيت ، وجيسي ليفرمور ، وجورج سوروس ، وبنجامين جراهام ، وبيتر لينش ، وجون تمبلتون ، وبول تيودور جونز ، وغيرهم.

5.قراءة ومتابعة سوق الأسهم

تعمل المواقع الإخبارية مثل CNBC و MarketWatch كمورد رائع للمبتدئين. للحصول على تغطية متعمقة ، لا تنظر إلى أبعد من Wall Street Journal و Bloomberg. من خلال التحقق من سوق الأوراق المالية بشكل عرضي كل يوم وقراءة القصص الرئيسية ، سوف تعرض نفسك للاتجاهات الاقتصادية ، وتحليل الطرف الثالث ، ولغة الاستثمار العامة.

يمكن أيضًا أن يكون سحب أسعار الأسهم على Yahoo Finance لعرض مخطط الأسهم وعرض عناوين الأخبار والتحقق من البيانات الأساسية بمثابة مصدر جودة آخر للعرض.

يعد التلفزيون طريقة أخرى لتعريف نفسك بسوق الأسهم. لا شك أن CNBC هي القناة الأكثر شعبية. حتى تشغيل CNBC لمدة 15 دقيقة في اليوم سوف يوسع قاعدة معارفك. لا تدع لغة الأخبار أو أسلوبها يخيفك ، ما عليك سوى مشاهدة والسماح للمعلقين والمقابلات والمناقشات بالانغماس فيها.

ولكن احذر ، بمرور الوقت قد تجد أن الكثير من برامج الاستثمار على التلفزيون هي أكثر من تشتيت الانتباه ومصدر الإثارة من كونها مفيدة بالفعل. نادرا ما تسفر التوصيات عن صفقات مربحة.

6.النظر بعناية في الاشتراكات المدفوعة

يمكن أن يكون الدفع مقابل البحث والأفكار التجارية تعليميًا. قد يجد بعض المستثمرين أن مشاهدة أو مراقبة المتخصصين في السوق أكثر فائدة من محاولة تطبيق الدروس المستفادة حديثًا بأنفسهم. هناك مجموعة متنوعة من مواقع الاشتراك المدفوعة المتاحة عبر الويب ؛ المفتاح هو العثور على الشخص المناسب لك.

تنبيه – كن حذرا. تأتي العديد من الاشتراكات المدفوعة التي يتم تسويقها عبر الإنترنت ، خاصةً في وسائل التواصل الاجتماعي ، من متداولين لمرة واحدة يدعون أن لديهم عوائد رائعة ويمكنهم تعليمك كيف تكون ناجحًا. %99.99 منها استثمار ضعيف حقًا وتأتي بأسعار أعلى من 99 دولارًا إلى 149 دولارًا شهريًا أو أكثر.

على الرغم من ذلك ، يأتي أسوأ ضرر عندما تحاول القيام بما يفعلونه ، واستثمار الكثير في إكرامية الأسهم ، وتحترق عندما لا ينجح الأمر

7.استكشف بحذر الندوات أو الدورات التدريبية عبر الإنترنت أو الفصول الدراسية الحية

يمكن أن توفر الندوات معلومات قيمة عن السوق ككل وأنواع الاستثمار المحددة. ستركز معظم الندوات على جانب واحد محدد من السوق وكيف نجح المتحدث في استخدام استراتيجياته الخاصة على مر السنين.

ومن الأمثلة على ذلك دان زانجر ومارك مينيرفيني. ليس كل الندوات يجب أن تدفع لتستفيذ منها. يتم توفير بعض الندوات مجانًا ، والتي يمكن أن تكون تجربة مفيدة ، فقط كن مدركًا للغاية لملعب المبيعات الذي سيأتي دائمًا في النهاية. مهما كان المعروض ، فقط قل لا!

تنبيه – مثل الاشتراكات المدفوعة ، كن حذرًا جدًا في الفصول والدورات. معظمها يزيد بسهولة عن 1000 دولار ويتم بيعها بوعود باكتساب معرفة قيمة.

سوف تمتصك مسارات المبيعات الرائعة ، وتأخذ أموالك ، وتثيرك أثناء الدورة ، ثم تترك لك استراتيجية كانت مربحة منذ خمس أو عشر سنوات ، لكنها لم تعد ذات صلة اليوم. هذا ، أو أنك ببساطة لا تمتلك الخبرة المطلوبة للنجاح وتداول الإستراتيجية بشكل صحيح.

8.مارس التداول من خلال جهاز محاكاة

مع إعداد حساب الوسيط الخاص بك على الإنترنت ، فإن الخطوة التالية هي ببساطة القيام بالهبوط والبدء في تداول الأسهم لأول مرة (التعليمات لأسفل أكثر!). لا تخف من البدء بكميات صغيرة ، حتى 1 أو 10 أو 20 سهم ستخدم الغرض منها.

إذا كان التفكير في تداول الأسهم بأموالك التي كسبتها بشق الأنفس هو إجهاد الأعصاب ، ففكر في استخدام محاكي الأسهم للتداول الافتراضي. يقدم كل من الوسطاء عبر الإنترنت TD Ameritrade و E * TRADE تداولًا افتراضيًا لممارسة شراء وبيع الأسهم.

تحذير – من أكثر الأخطاء شيوعًا التي يرتكبها المستثمرون الجدد هو شراء عدد كبير جدًا من الأسهم لتداولهم الأول في الأسهم ؛ هذا خطأ.

من المحتمل جدًا أن يؤدي تحمل الكثير من المخاطر كمبتدئ بدأ للتو إلى التعرض لخسائر غير ضرورية. بدلاً من ذلك ، ابدأ بتداول أحجام صفقات صغيرة ، ثم اعمل ببطء على شراء المزيد من الأسهم ، في المتوسط ، في كل صفقة.

9.اتبع نصيحة وارن بافيت ، واشترِ واحتفظ بالسوق

بالنسبة للغالبية ، لن يتفوق التداول عبر الإنترنت (خاصة التداول اليومي) في الأداء ببساطة عن شراء السوق بالكامل ، مثل S&P 500 ، والاحتفاظ به لسنوات عديدة.

يوصي وارن بافيت ، أكبر مستثمر على الإطلاق ، المستثمرين الأفراد ببساطة بالاستثمار السلبي (الشراء والاحتفاظ) بدلاً من محاولة التغلب على أسواق تداول الأسهم بمفردهم

10.اقرأ كتب حول سوق الاوراق المالية

توفر الكتب ثروة من المعلومات وهي غير مكلفة مقارنة بتكاليف الفصول والندوات التي يتم بيعها عبر الويب. أحد الأشياء المفضلة لدى المبتدئين هو كتاب كيفية جني الأموال من الأسهم بواسطة William O’Neil ، وهو مؤسس CANSLIM Trading.

كيفية شراء الأسهم - إرشادات خطوة بخطوة

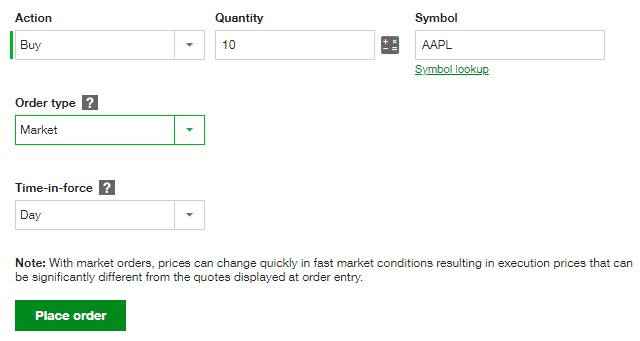

بمجرد فتح حساب الوساطة عبر الإنترنت وتمويله ، يمكن تقسيم عملية وضع تداول الأسهم إلى خمس خطوات بسيطة:

- اختر ما إذا كنت تريد الشراء أو البيع

- أدخل الكمية

- أدخل الرمز

- حدد نوع الطلب

- مراجعة النظام ، مكان التجارة

- اختر شراء أو بيع

تتمثل الخطوة الأولى دائمًا في اختيار ما نرغب في القيام به ، أو شراء الأسهم على المدى الطويل أو بيع الأسهم على المكشوف. كمستثمر جديد ، حافظ على البساطة ، وشراء الأسهم لفترة طويلة! - أدخل الكمية

بعد ذلك نقوم بإدخال عدد الأسهم التي نرغب في شرائها أو بيعها بشكل إجمالي. لحساب عدد الأسهم التي يمكننا تحملها ، ما عليك سوى أخذ المبلغ الإجمالي للنقد الموجود حاليًا في الحساب وتقسيمه وشراء آخر سعر للسهم. لذلك ، إذا تم تداول سهم XYZ بسعر 10 دولارات وكان لدينا 1000 دولار في حسابنا ، فيمكننا شراء 100 سهم من الأسهم (1000 دولار / 10 دولارات). - أدخل الرمز

يمثل رمز المؤشر الشركة التي سنقوم بالتداول بها. على سبيل المثال ، لدى Disney رمز شريط "DIS" ، و Apple "AAPL" ، و Facebook هو "FB". إذا لم نكن متأكدين من رمز الشركة ، يمكنك النقر فوق حقل الرمز والبحث للعثور عليه. المؤشرات مطلوبة أيضًا لقراءة مخطط الأسهم. - اختر نوع الأمر

أكثر أنواع الأوامر شيوعًا: السوق ، والحد ، والإيقاف (انظر دليلي ، أفضل أنواع الأوامر لتداول الأسهم). أوامر السوق بالشراء أو البيع على الفور بأفضل سعر سوق حالي. أوامر التحديد هي فقط شراء أو بيع هذه الأسهم بسعر "xx دولار أو أفضل". أخيرًا ، يتم الجمع بين أوامر وقف الخسارة والسوق أو الحد ليتم تشغيلها بمجرد وصول سعر xx دولار. للمستثمرين الجدد الذين بدأوا للتو ، أقترح دائمًا الالتزام بأوامر السوق. - مراجعة الأمر وإجراء التجارة

بعد إجراء المدخلات الأساسية ، سيظهر زر "Place Trade" لإكمال الطلب. بشكل افتراضي ، تظهر شاشة الملخص دائمًا بمجرد النقر فوق هذا الزر لتلخيص الطلب والتأكيد على وجود أموال كافية في حسابنا. بمجرد أن يكتسب المستثمرون الخبرة ويشعرون بالراحة مع تذكرة التداول ، يمكن تعطيل صفحة التأكيد هذه.

في ما يلي مثال لملء بطاقة طلب TD Ameritrade ،

كلمات اخيرة،

يحتاج المستثمرون الجدد في سوق الأسهم إلى التفكير في أي نوع من المتداولين يريدون أن يكونوا وكيف يريدون كسب المال. إذا كان لديك الوقت والمال للمشاركة ، فقد تكون هذه خطوة مفيدة للغاية في حياتك تؤدي إلى عوائد كبيرة.

ومع ذلك ، فمن الأفضل اللعب بأمان والتعرف على سوق الأسهم أولاً قبل أن تخاطر بأموالك التي جنيتها بشق الأنفس. إذا قررت أن تصبح متداولًا ، فإن أفضل طريقة للبدء هي العثور على سهم تريده وبناء مركزك تدريجيًا.

يمكنك أيضًا استخدام ألعاب تداول الأسهم الافتراضية المجانية للتدرب عليها قبل استثمار أي أموال حقيقية. في النهاية ، ستصبح متداولًا أفضل عندما تتعلم المزيد وتنضم إلى وسيط مع الكثير من الأنشطة التعليمية.

أنظر أيضا:

- ما هي الأوراق المالية ؟

- تعريف سوق المال

- ما هي انواع التجارة الداخلية ؟

- مفهوم التسويق

- ما هو التسويق التجاري ؟

- خطوات التسويق الإلكتروني

- ما هو الفرق بين التجارة الداخلية والتجارة الخارجية

- ما هي أهداف المزيج التسويقي ؟

الأسئلة الشائعة

ما هو سوق الأوراق المالية؟

سوق الأوراق المالية أو البورصة هو مكان يتم فيه تداول أسهم الشركات العامة المدرجة. السوق الأساسي هو المكان الذي تطرح فيه الشركات الأسهم للجمهور في طرح عام أولي (IPO) لزيادة رأس المال. وبالتالي ، فهو مكان التقاء مشتري الأسهم وبائعيها.

هل حقوق الملكية مثل الأسهم؟

إن لأسهم وسوق الأوراق المالية مترادفان. يشير كلاهما إلى شراء وبيع أسهم الملكية في الشركات العامة من خلال أي من العديد من البورصات والأسواق خارج البورصة وحول العالم. تمثل حصة الأسهم حصة ملكية في شركة.

متى تم إنشاء سوق الأوراق المالية؟

وفقًا لمكتبة الكونجرس ، تم افتتاح السوق في وول ستريت في 17 مايو 1792 عند زاوية وول ستريت وبرودواي. وقع أربعة وعشرون وسيط توريد على اتفاقية Buttonwood حينها تحت شجرة بوتونوود.

ما هي أسهم الفئة Z؟

الأسهم المدرجة في الفئة "Z" هي تلك التي لا تمتثل لمتطلبات الإدراج في البورصة أو ربما فشلت في معالجة شكاوى المستثمرين. علاوة على ذلك ، بناءً على القيمة السوقية للشركات ، يتم تصنيف الأسهم إلى كتل كبيرة ، وكتل رأس مال متوسط ، وتكتلات صغيرة.

كيف تجعل الأسهم لك المال؟

تدفع العديد من الأسهم توزيعات أرباح عندما تزداد قيمتها ، وهي عبارة عن توزيع لأرباح الشركة لكل سهم. يتم إصدارها عادةً كل ربع سنة ، وهي مكافأة إضافية للمساهمين ، تُدفع عادةً نقدًا ولكن في بعض الأحيان في أسهم إضافية.