تعد الميزانية العمومية وبيان الدخل وبيان التدفق النقدي أدوات حيوية للتحقق من صحة عملك. إذا كنت تريد النجاح في عملك أتقن هذه المستندات، عنصرًا تلو الآخر حتى تعرف أصولك من مرفقك. تحقق من التعريفات والأمثلة لكل جزء من هذه البيانات الرئيسية الثلاثة، مع إختيار شكل القوائم المالية المحاسبية الذي يلائمك.

إتقان البيانات المالية هو الخطوة الأولى للوصول إلى أهدافك – سواء كنت ترغب في دخول أسواق جديدة ، أو تطوير منتج جديد، أو البيع والمضي قدمًا. ستكون لديك الأرقام لدعم قراراتك.

البيانات المالية الثلاثة الأكثر أهمية والأكثر شيوعًا لأي عمل هي:

- الميزانية العمومية: توضح الوضع المالي للشركة في وقت ما.

- بيان الربح والخسارة أو الدخل: يُظهر الأداء المالي في فترة زمنية معينة.

- بيان التدفق النقدي: يسجل الأموال القادمة والذهاب لفترة زمنية معينة – مثل كشف حسابك المصرفي ، ولكن مع نظرة ثاقبة للأنماط و / أو المشاكل.

- هذه العبارات مهمة بشكل خاص عندما تطلب من شخص ما الاستثمار في عملك. سيتعين عليك إظهار كيف يربح نشاطك التجاري أمواله – البيانات المالية هي الطريقة التي تظهر بها.

فهرس

ما هي القوائم المالية المحاسبية؟

القوائم المالية المحاسبية هي تقارير تلخص البيانات المحاسبية للشركة بطريقة موحدة. إنها تهدف إلى تمكين المقارنات بمرور الوقت ومع الشركات الأخرى. كل بيان مالي عبارة عن تقرير مستقل له غرض فريد ، ولكنه يكون مفيدًا للغاية عند قراءته معًا ، نظرًا لأنهما مترابطان.

يتم تضمين التنسيقات والمصطلحات القياسية لكل بيان في مبادئ المحاسبة المقبولة عمومًا (GAAP) أو معايير التقارير المالية الدولية (IFRS). يجب أن تتوافق بيانات الشركة العامة مع أحد هذه المعايير ، اعتمادًا على مكان إدراجها. يجب أن تمتثل الشركات الأمريكية لمبادئ المحاسبة المقبولة عموماً في الولايات المتحدة ، بينما تنطبق قواعد المعايير الدولية لإعداد التقارير المالية في معظم البلدان الأخرى. تختار بعض الشركات العامة الكبيرة إصدار إصدارات مختلفة من بياناتها المالية لكل معيار.

تتمتع الشركات الخاصة بحرية أكبر في تعديل البيانات المالية وفقًا لاحتياجات أعمالها ، ولكن لا ينبغي لها عادةً أن تبتعد كثيرًا عن الاتفاقيات التي يتوقعها المحترفون الماليون الذين قد يقومون يومًا ما بمراجعة بياناتهم ، على سبيل المثال ، لتحديد الجدارة الائتمانية.

لماذا القوائم المالية المحاسبية مهمة للشركات؟

توفر البيانات المالية والقوائم المالية لمحة سريعة عن الوضع المالي للشركة لاستخدامها داخليًا وخارجيًا. فهي تساعد المديرين الداخليين على اتخاذ قرارات مستنيرة وغالبًا ما تكون نقطة انطلاق للتحليل المالي والنمذجة ، لا سيما عند عرضها مقارنة بالفترات المالية الأخرى أو للمنافسين.

بنفس القدر من الأهمية، تعمل البيانات المالية كحزمة معلومات أولية للمحادثات الخارجية. يطلب المقرضون ، مثل المؤسسات المالية وجهات إصدار بطاقات ائتمان الشركات، منهم أثناء عملية التقديم والوفاء بمتطلبات ميثاق الديون الجارية. يستخدمها المستثمرون والشركاء المحتملون كخطوة أولى في تحليلاتهم. علاوة على ذلك ، فإن لجنة الأوراق المالية والبورصات (SEC) تفوضها للشركات العامة.

من المهم الحصول على البيانات المالية بشكل صحيح. لدى معظم الشركات عملية محاسبية تتعامل مع إعداد البيانات المالية كجزء من عملية الإغلاق المالي.

ما هو شكل القوائم المالية المحاسبية ؟

عندما يتعلق الأمر بـ شكل القوائم المالية المحاسبية، هناك الكثير من الأمثلة التي تستحق الاستكشاف – لحسن الحظ ، من السهل العثور على قوالب مصممة مسبقًا لجميع هذه البيانات أيضًا. للمساعدة في البدء ، دعنا نفصل بعضًا من أهم قوالب البيانات المالية التي قد ترغب في استخدامها.

1. المزانية العمومية

تعد الميزانية العمومية واحدة من أكثر البيانات المالية أهمية – وهي عبارة عن تقرير مالي سريع يعرض إجمالي أصول الشركة وخصومها وحقوق المساهمين.

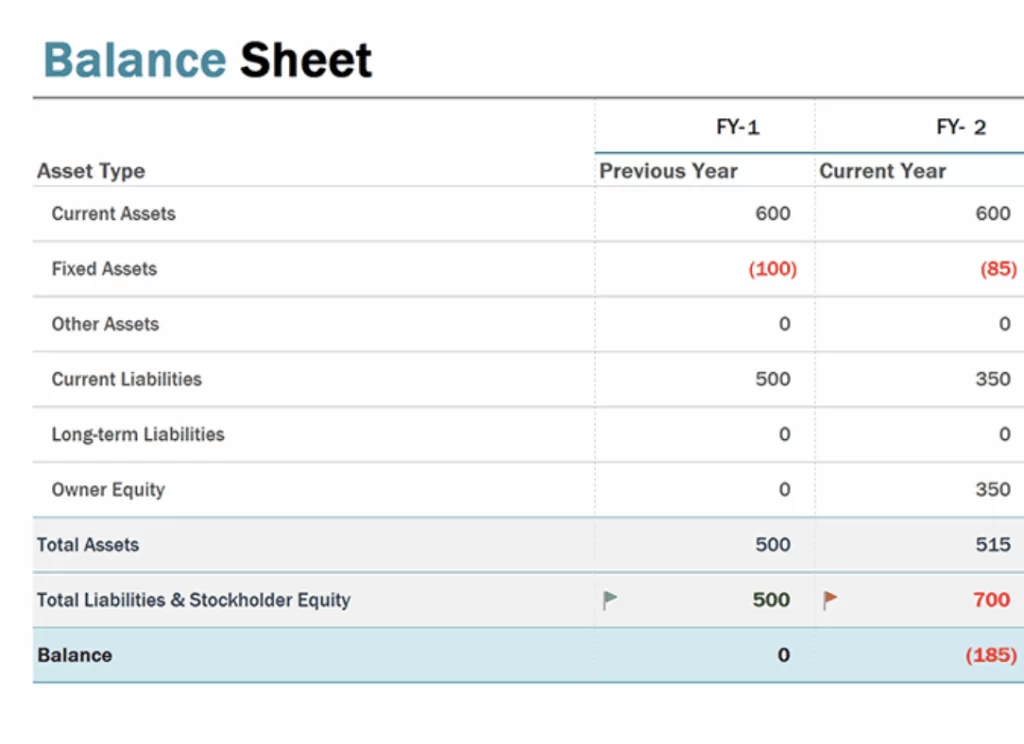

مثال على قالب الميزانية العمومية

يمكن العثور على قوالب الميزانية العمومية المعدة مسبقًا في Microsoft Excel والقوالب القابلة للتنزيل للتطبيقات والمواقع الأخرى. معظمها عبارة عن جداول بيانات بسيطة تحتوي على أعمدة محددة مسبقًا حيث يمكنك نسخ / لصق بياناتك المالية المحددة

ماذا يدور في الميزانية العمومية؟

تقدم الميزانية العمومية تقارير عن أصول الأعمال والمطلوبات وحقوق الملكية في نقطة زمنية محددة. يتم تقسيم الميزانية العمومية إلى قسمين رئيسيين: الأصول من جانب والمطلوبات وحقوق الملكية على الجانب الآخر. تتطلب تنسيقات الميزانية العمومية موازنة الجانبين ، مما يعني أنهما يجب أن يكونا متساويين. يبلغ عن العناصر التالية:

- الأصول الجارية: الأصول التي سيتم تحويلها إلى نقد في غضون عام ، بما في ذلك حسابات القبض والمخزون والمصروفات المدفوعة مسبقًا

- الأصول طويلة الأجل: الأصول التي لن يتم تحويلها إلى نقد في غضون عام ، بما في ذلك الأراضي والمباني والمعدات

- الخصوم المتداولة: الديون المستحقة خلال عام ، بما في ذلك الإيجار والمرافق والضرائب والرواتب

- الخصوم طويلة الأجل: القروض التجارية طويلة الأجل ، والتزامات صندوق المعاشات التقاعدية

- حقوق المساهمين: صافي أصول النشاط التجاري ، بما في ذلك الأموال الناتجة عن النشاط التجاري ورأس المال المتبرع به

- مصاريف الاستهلاك: تسمى أيضًا مصاريف الاستهلاك ، وتحسب أي أصول طويلة الأجل على مدى العمر الافتراضي لاستخدامها (مثل السيارات أو التكنولوجيا باهظة الثمن)

- أرصدة الحساب: المبلغ المالي الموجود في حساباتك المالية في أي وقت ، بعد حساب المدين والائتمان أو. وهذا يشمل أي حسابات توفير طويلة الأجل أو حسابات جارية.

- تخبرك الميزانية العمومية بما يمتلكه عملك وما يدين به للآخرين في تاريخ محدد. يعطي لمحة سريعة عن القيمة الإجمالية للنشاط التجاري..

2. بيان الدخل

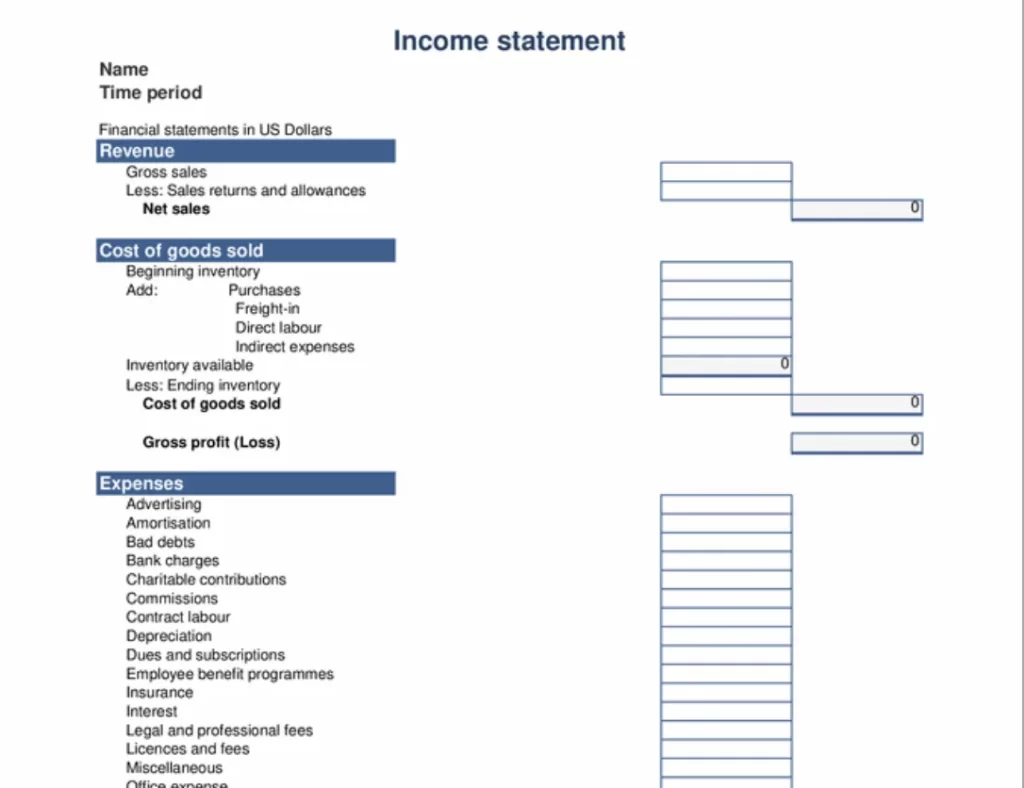

بيان الدخل – يُطلق عليه غالبًا “بيان الأرباح والخسائر” أو “بيان الإيرادات والمصروفات” ، ويركز على صافي دخل الشركة من المبيعات والمصروفات خلال فترة محددة. تأتي معظم قوالب بيان الدخل مع مجموعة من الصفوف المحددة مسبقًا التي تحدد مصادر الدخل المحتملة والمصروفات التي يمكنك تعديلها أو تحديثها حسب الحاجة.

ينشر بيان الدخل نتائج العمليات التجارية للشركة لربع أو سنة معينة. من خلال بيان الدخل ، يمكنك مشاهدة تدفق الأصول الجديدة إلى الأعمال التجارية وقياس التدفقات الخارجة المتكبدة لإنتاج الإيرادات.

تُقاس الربحية بالإيرادات (ما تدفعه الشركة مقابل السلع أو الخدمات التي تقدمها) مطروحًا منه المصروفات (جميع التكاليف المتكبدة لإدارة الشركة) والضرائب المدفوعة.

يُقرأ بيان الدخل من أعلى إلى أسفل ، بدءًا من الإيرادات ، ويطلق عليه أحيانًا “السطر العلوي”. يتم طرح المصروفات والتكاليف ، تليها الضرائب. والنتيجة النهائية هي صافي دخل الشركة – أو ربحها – قبل دفع أي توزيعات أرباح ، ومن هنا يأتي مصطلح “المحصلة النهائية”

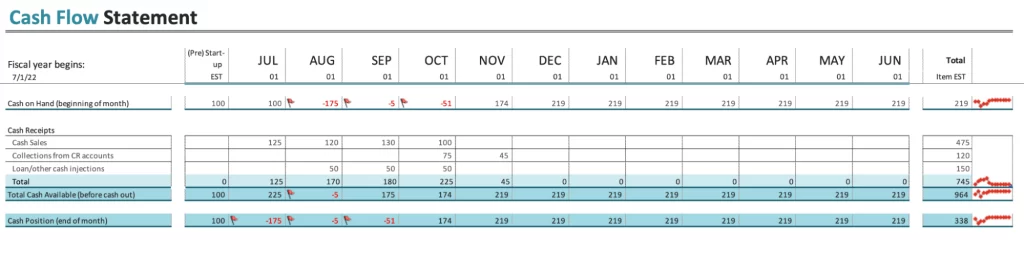

شكل بيان التدفق النقدي

يلخص قالب بيان التدفق النقدي الحر هذا التدفقات النقدية الداخلة والمعادلات النقدية * التي تدخل وتخرج من حسابات شركتك. يساعد هذا في النهاية في إظهار مدى جودة إدارة شركتك لمركزها المالي.

الأصول التي يمكن بيعها بسرعة مقابل النقود إذا كنت في حاجة ماسة إلى المال

عادةً ما تكون قوالب بيان التدفق النقدي أساسية تمامًا – فقط عدد قليل من الصفوف والأعمدة القابلة للتخصيص والتي تشير إلى أجزاء مختلفة من الوقت.

ماذا يدور في بيان الدخل؟

بيان الدخل ، ويسمى أيضًا بيان الأرباح والخسائر ، يسرد إيرادات الشركة ومصروفاتها والأرباح أو الخسارة الإجمالية لفترة زمنية محددة. يوضح بيان الدخل البنود التالية:

- المبيعات: الإيرادات المتأتية من بيع السلع والخدمات

- تكلفة البضائع المباعة: بما في ذلك تكاليف العمالة والمواد

- الربح الإجمالي: تكلفة البضائع المباعة مطروحة من المبيعات

- المصاريف الإدارية والعمومية: وتشمل الإيجار والمرافق والراتب وما إلى ذلك.

- الأرباح قبل الضرائب: الدخل لنشاطك التجاري قبل خصم الضرائب

- الدخل الصافي: إجمالي الإيرادات مطروحًا منه إجمالي المصروفات ، والذي يعطي الربح أو الخسارة

- الهدف النهائي من بيان الدخل هو إظهار الدخل الصافي للشركة لفترة تقرير محددة. إذا كان صافي الدخل رقمًا موجبًا ، فإن الشركة تسجل ربحًا. إذا كان الرقم سالبًا ، فإن النشاط التجاري يبلغ عن خسارة

3. بيان التغيرات في قالب الأسهم

يُطلق أحيانًا على بيان التغيرات في حقوق الملكية للشركة اسم “بيان الأرباح المحتجزة”. يوضح هذا البيان التغييرات في حقوق ملكية مؤسستك خلال فترة محددة. يوضح هذا المستند التغييرات في مقدار الأموال التي يقرر عملك الاحتفاظ بها بدلاً من دفعها لجميع المساهمين.

مثال على شكل بيان حقوق الملكية

ستتضمن قوالب هذا البيان عادةً أعمدة تغطي الأسهم المفضلة والأسهم العادية ورأس المال المدفوع والأرباح المحتجزة. ولكن مرة أخرى ، يجب أن يكون هذا قابلاً للتخصيص بالكامل ليناسب احتياجاتك.

البيان المالي الذي تحتاجه الشركة هو بيان حقوق الملكية ، والمعروف أيضًا باسم بيان التغيرات في حقوق الملكية ، أو بيان حقوق المساهمين.

يعرض أرباح الشركة المحتجزة – الربح المحتفظ به أو المحتفظ به داخل الشركة بدلاً من توزيعه على المالكين أو المساهمين – في بداية ونهاية فترة إعداد تقارير محددة.

غالبًا ما تستخدم الأرباح المحتجزة إما لإعادة الاستثمار في الشركة ، أو لسداد التزامات ديون الشركة. يزود المستخدمين بمعلومات تتعلق بالصحة المالية للأعمال التجارية ، حيث يوضح ما إذا كانت الشركة قادرة على الوفاء بالالتزامات المالية والتشغيلية المستمرة دون مطالبة مالكيها بالمساهمة بمزيد من رأس المال.

من خلال إعداد كل من هذه البيانات المالية ، لن تتمكن فقط من تزويد مستثمر أو دائن محتمل بالمعلومات المهمة التي يحتاجونها لتقييم عملك ، ولكن أيضًا ستتمكن من تحديد الاتجاهات في أداء عملك والتي ستساعدك على ذلك. ضع عملك لتحقيق النجاح المستمر.

يمكنك العمل مع محترفي المحاسبة لديك أو إشراك موفر خدمة عبر الإنترنت للمساعدة في ضمان امتثال عملك لتقاريره والتزاماته على مدار العام.

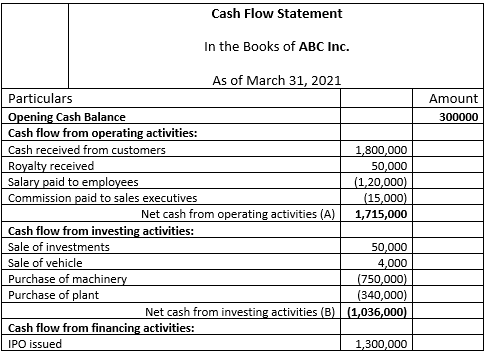

4. بيان التدفقات النقدية

يعد بيان التدفق النقدي ، المعروف أيضًا باسم بيان التدفقات النقدية ، أو بيان التغيرات في المركز المالي ، بيانًا ماليًا مهمًا يمنح المستخدمين فهمًا لمدى إدارة الشركة لتدفقها النقدي.

مثال على شكل بيان التدفق النقدي

باستخدام المعلومات الموجودة في بيان التدفق النقدي ، يمكن للمستخدمين معرفة ما إذا كانت الشركة تولد نقودًا كافية للوفاء بالتزامات الديون ونفقات التشغيل.

يوفر تنسيق بيان التدفق النقدي النموذجي معلومات حول الأموال النقدية للشركة من الأنشطة التشغيلية ، والنقد من الأنشطة الاستثمارية ، والنقد من الأنشطة التمويلية.

أنظر أيضاً:

- ما هو Zoho One؟

- طبيعة عمل المحاسب

- ما هي القيود المحاسبية؟

- محاسبة تكاليف المطاعم

- ما هو زوهو ميل Zoho Mail؟

كيف تقوم بإعداد الميزانية العمومية وبيان الدخل ؟

جميع البيانات المالية للنشاط التجاري مترابطة وتبلغ عن بعض المعلومات نفسها ، ولكن لأغراض مختلفة. نظرًا لأن بعض بياناتك المالية مستمدة من البيانات الواردة في البيانات الأخرى ، فهناك ترتيب معين يجب عليك اتباعه عند إعدادها ، ولهذا السبب قمنا بإعداد مثال البيان المالي التالي:

- قوائم الدخل

- المزانية العمومية

- بيان التدفقات النقدية

لإعداد الميزانية العمومية ، تحتاج إلى حساب صافي الدخل. صافي الدخل هو الحساب النهائي المدرج في بيان الدخل ، والذي يوضح مقدار الربح أو الخسارة الناتجة عن الأعمال خلال فترة التقرير. بمجرد إعداد بيان الدخل الخاص بك ، يمكنك استخدام رقم صافي الدخل لبدء إنشاء الميزانية العمومية الخاصة بك.

سيؤدي استخدام قالب الميزانية العمومية إلى تبسيط الخطوة التالية من العملية ، بحيث لا تضطر إلى إدراج جميع الحقول يدويًا بنفسك. هذه خطوة حيوية نحو فهم القوة الأساسية للشركة وتقييم أداء الأعمال.

في الميزانية العمومية ، يظهر صافي الدخل في بند الأرباح المحتجزة. قد يؤثر صافي الدخل على مقدار حقوق الملكية التي تبلغ عنها الأعمال في الميزانية العمومية للشركة.

العلاقة بين الميزانية العمومية بيان الدخل

في مسك الدفاتر ذات القيد المزدوج ، يرتبط بيان الدخل والميزانية العمومية ارتباطًا وثيقًا. يتضمن مسك الدفاتر مزدوج القيد عمل إدخالين منفصلين لكل معاملة تجارية مسجلة. يظهر أحد هذه القيود في بيان الدخل ويظهر الآخر في الميزانية العمومية.

في كل مرة يتم فيها تسجيل بيع أو مصاريف ، مما يؤثر على بيان الدخل ، تتأثر الأصول أو الخصوم في الميزانية العمومية. عندما تسجل شركة ما عملية بيع ، ستزداد أصولها أو تنخفض التزاماتها. عندما تسجل شركة ما نفقة ، ستنخفض أصولها أو تزداد التزاماتها.

بهذه الطريقة ، يرتبط بيان الدخل والميزانية العمومية ارتباطًا وثيقًا. ستُظهر الميزانيات العمومية نظرة عامة أكثر شمولاً على السلامة الأمنية والاستثمارية للأعمال التجارية ، ومع ذلك فهي بيانات مالية لا غنى عنها.:

مزايا القوائم المالية

البيانات المالية هي طريقة مفيدة لتلخيص العديد من الجوانب الرئيسية للملف المالي للشركة. تعرض البيانات المالية الأساسية الثلاثة بدقة أصول الشركة وخصومها وحقوق المساهمين والإيرادات والمصروفات والأرباح ومصادر النقد واستخدامات النقد. توفر البيانات المالية مزايا للإدارة الداخلية والمفاوضات الخارجية ، ويمكن أن تساعد الشركات على الالتزام باللوائح الأخرى.

داخليًا ، يمكن أن تكون البيانات المالية أداة مفيدة لصنع القرار لإدارة الشركة. غالبًا ما تكون بمثابة نقطة انطلاق للتحليل المالي والنمذجة والتنبؤ.

خارجيًا ، يساعد اتساق البيانات المالية وتوحيدها في اتخاذ القرارات من جانب المقرضين والمستثمرين. عندما تحتاج شركة ما إلى قرض لتغذية التوسع أو إطلاق منتج جديد أو شراء المزيد من المعدات ، فعادة ما يطلب البنك المقرض بيانات مالية. وبالمثل ، قد يرغب الموردون في مراجعة البيانات المالية قبل تمديد الائتمان. وسيقوم المستثمرون المحتملون ، سواء كانوا أصدقاء أو عائلات أو أسهم خاصة أو أسواق عامة ، بمراجعة البيانات المالية كجزء من عملية صنع القرار الخاصة بهم.

لهذه الأسباب ، تطلب العديد من وكالات الامتثال ، مثل السلطات الضريبية المحلية والولائية والفيدرالية ، بيانات مالية من الشركات من جميع الأحجام ، تمامًا كما تطلبها هيئة الأوراق المالية والبورصات للشركات العامة.

عيوب القوائم المالية

حتى عندما يتم إعدادها بشكل صحيح ، وخالية من الاحتيال والأخطاء ، فإن البيانات المالية لها عيوب. ينبع بعضها من قواعد المحاسبة الفنية التي تحكمها ، مثل متطلبات استخدام التكاليف التاريخية وتجاهل التضخم ، مما قد يتسبب في تقادم القيم في البيانات المالية بمرور الوقت. على سبيل المثال ، ستعكس قيمة المبنى الذي تم شراؤه منذ عقود تكلفة الشراء الأصلية مطروحًا منها الاستهلاك ، بدلاً من قيمته الفعلية في سوق العقارات الحالي.

تظهر عيوب فنية أخرى عند مقارنة البيانات المالية التي تغطي فترات زمنية مختلفة ، خاصة بالنسبة للأعمال الموسمية مثل البيع بالتجزئة، أو عند مقارنة الشركات المختلفة التي تختار طرق محاسبية مختلفة.

البيانات المالية لها أيضا قيود مفاهيمية. بطبيعتها ، تعكس البيانات المالية المعاملات المالية القابلة للقياس للشركة فقط ، وتتجاهل بعض الجوانب غير القابلة للقياس الكمي لقيمتها الشاملة ، مثل التعرف على العلامة التجارية أو الحصة السوقية أو إرضاء العملاء. علاوة على ذلك ، تُظهر البيانات المالية نتائج سابقة وليست مستقبلية ، مما يحد من قيمتها التنبؤية.

أسئلة وأجوبة حول شكل القوائم المالية المحاسبية

ما هو أفضل بيان مالي؟

هل ترغب في رؤية لقطة من جميع البيانات المالية الأساسية في دفعة واحدة سريعة؟ التقرير السنوي للشركة هو الخيار الأفضل. هذا التقرير عبارة عن بيان مالي يجمع بين جميع البيانات المالية الأساسية الأخرى ويحاول وضع نتائج كل تقرير في سياقها لمساعدة أصحاب المصلحة في الحصول على صورة أكبر عن أداء الشركة.

يتضمن هذا البيان 3 في 1 الميزانية العمومية لشركتك وبيان الدخل وبيان التدفق النقدي.

لكن هذا لا يعني أنه الأفضل لجميع حالات الاستخدام لأن كل من البيانات المالية الأساسية تقوم بأشياء مختلفة تمامًا.

كيف أقوم بعمل كشف مالي؟

هذا يعتمد (بالطبع). أولاً ، قم بالعمل لفهم البيان المالي الذي تحاول إنشاءه. يبحث كل بيان مالي في عناصر مختلفة من البيانات المالية لشركتك – بدءًا من صافي الدخل أو الربح إلى المصروفات وحقوق الملكية والتدفقات النقدية وما إلى ذلك.

بمجرد أن تستقر على نوع البيانات المالية ، ضع في اعتبارك العناصر الأساسية.

على سبيل المثال ، قد يتضمن بيان التدفق النقدي الأعمدة التالية: النقد في الصندوق والمبيعات النقدية والقروض ومصادر النقد الأخرى. أيضًا ، قم بإنشاء أعمدة تمثل فترة. على سبيل المثال ، يمكن أن يكون هذا عمودًا واحدًا في الأسبوع أو عمودًا واحدًا يمثل شهرًا كاملاً. من هناك ، أدخل جميع البيانات المالية ذات الصلة.

نظرًا لأن البدء قد يكون أمرًا شاقًا بعض الشيء ، يقرر العديد من أصحاب الأعمال البدء في استخدام قالب بيان مالي وتخصيصه وفقًا لذلك.

كيف تقوم بعمل بيانات مالية في Excel؟

يعد إنشاء البيانات المالية في Excel أمرًا بسيطًا جدًا ، والقوالب مجانية. ومع ذلك ، تكون قوالب Excel في بعض الأحيان أكثر ملاءمة للبيانات المالية الشخصية. قم بتشغيل Excel واكتب البيان المالي الذي تحتاجه من شريط بحث القوالب. من هناك ، يتعلق الأمر ببساطة باختيار النموذج الذي تريده وإدخال جميع بياناتك المالية.

ما هو الغرض من القوائم المالية المحاسبية الرئيسية الثلاثة؟

تقدم البيانات المالية الرئيسية الثلاثة – بيان الدخل والميزانية العمومية وبيان التدفقات النقدية – عرض موجز موحد للمركز المالي للشركة.

كيف تتبع البيانات المالية المحاسبية؟

تتبع البيانات المالية تنسيقات قياسية لتلخيص البيانات المحاسبية بطريقة هادفة وبديهية. يتم إعدادها باستخدام تنسيقات موحدة محددة في مبادئ المحاسبة المقبولة عمومًا (GAAP) أو معايير التقارير المالية الدولية (IFRS). يجوز للمحاسب العام المعتمد تدقيق البيانات المالية للتأكيد على خلوها من الأخطاء المادية والتحريفات.